I denna del fortsätter vi med exempel på bra och dåliga sättupper med BT-kanalen.

Starbucks

Mitt i grafen över Starbucks kan vi se en konsolidering där varken köpare eller säljare styr. Kursen noteras i köpzon men utan en stark rörelse har vi inte någon sättupp. (Ett möjligt köp hade vi dock i mitten av september.)

När köparna tillslut tog över exploderade priset och kursen rusade från redan överköpta nivåer till ännu mer överköpt. MACD-histogrammet var med upp. Det rådde inte någon tvekan om att detta var en momentumtrend vi vill köpa in i.

Men en kraftig rekyl ned uteblev. Istället rörde sig priset sidledes på toppen i en liten flagga/kil. 18 EMA steg upp till priset, istället för att priset rasar ned till 18 EMA.

När vi har en träff av 18 EMA är avståndet till tidigare topp mycket tajt i förhållande till den naturliga nödutgången under tidigare botten, under konsolideringen.

De blå linjerna markerar ut risken i förhållande till den möjliga utdelningen. Det är för dålig risk/reward-kvot för att ta denna affär.

Vi kan dock alltid finna en liten minirekylbotten, en alternativ exit, för den som verkligen vill in. Detta är också något man kan exprimentera med när man fått lite erfarenhet.

En annan exit är x-perioderslägsta.

Eftersom vi har tusentals med marknader kan vi välja de med bäst förutsättningar. Vi behöver inte tvinga fram en affär just i Starbucks. Det är bara att klicka vidare och gå till nästa graf när det ser ut så här.

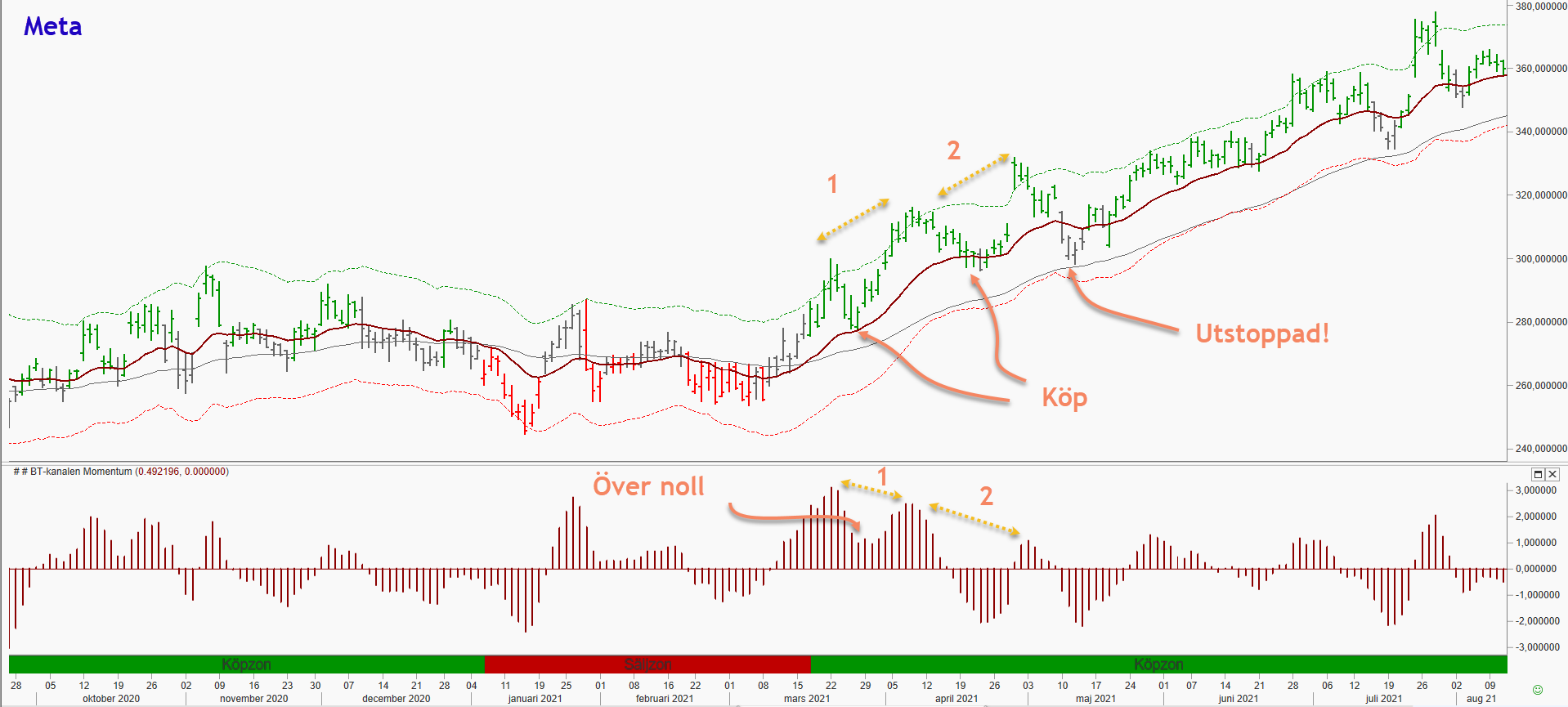

Meta

I nästa graf över Facebook, eller Meta, skall vi lägga lite vikt vid analys av MACD-histogrammet.

Vid punkt 1 steg kursen till en högre topp och över kanaltaket. Vi hade fleramåndershögsta och ett positivt marknadsklimat.

När rekylen tillslut inleddes gäller köp vid 18 EMA, vilket vi har markerat ut med en pil, det trots att histogrammet inte gick till en högre topp. Man skulle kunna tro att vi har en divergens och svag trend.

Men indikatorn gick aldrig under nollinjen. Endast om vi ser noteringar under noll mellan de två topparna, har vi en divergens som signalerar en svag trend.

Att få ordning på toppa och bottnar i MACD-histogrammet kan vara svårt och förvirrande. Därför är det är inte nödvändigt att denna indikator är perfekt.

Ett alternativ är att istället använda ADX(20) som bekräftande eller inte bekräftande indikator. ADX har bara en linje och det är nivån som avgör om trenden är stark eller inte. T ex. kan man ta affären endast om indikatorn noteras över 15 (både för köp och blankning, högt ADX innebär stark trend, positiv eller negativ).

Vid punkt 2 har vi dock en regelrätt divergens, en sättupp vi inte vill ta. Det eftersom MACD-histogrammet gick ned under noll sedan inte orkade upp till tidigare topp medan priset gick till en högre högsta.

Notera också att rekylen ned också blev mycket kraftigare än normalt, så kraftig att man åter igen blev utstoppad i onödan om man placerat en exit på break even i den första affären.

Medan den som hade stoppen under rekylbottnen kunde fortsätta att rida trenden.

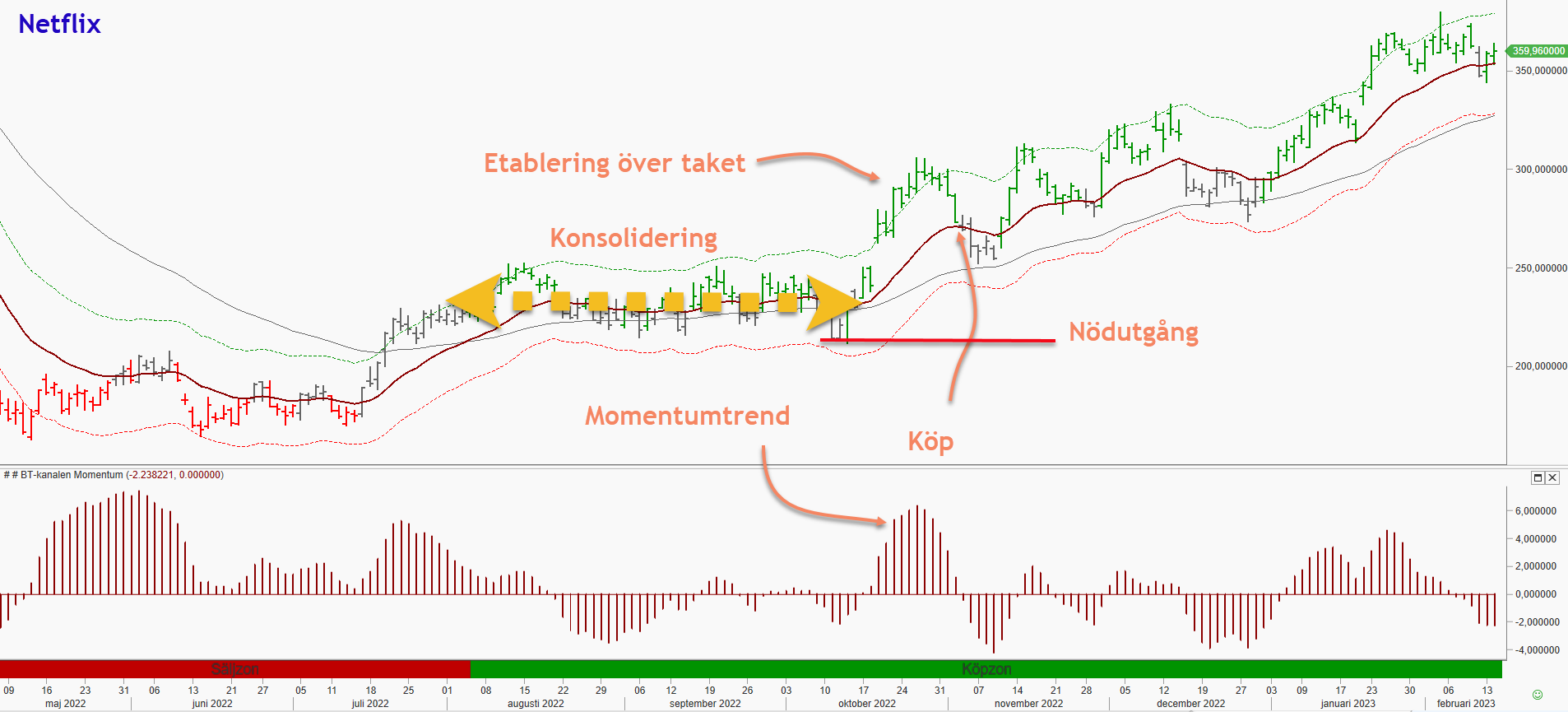

Netflix

I Netflix har vi vårt perfekta skolboksexempel!

När den fallande trenden var över gick aktien in i en konsolidering som låg i köpzon. Säljarna hade gjort sitt men ännu hade vi inget tecken på att det fanns köpare.

När utbrottet kom blev det våldsamt med hela 8 dagar över kanaltaket. MACD-histogrammet exploderade till en högre och bred topp.

Här har vi en marknad med momentum och aggressiva köpare.

När rekylen kom var den också kraftig. Priset föll som en sten ned till 18 EMA och bildade en riktig krok. Ju kraftigare och mer otäck dipp, desto bättre sättupp för köp.

De bästa sättupperna ser ut att komma från den absoluta toppen. Kanske det fungerar extra bra då eftersom många andra inte vågar köpa på en kraftig dipp.

Tidigare artiklar på Börstjänaren:

Tidigare artiklar på Börstjänaren:| 2024-04-17 | Hantera portföljrisken |

| 2024-03-09 | Strategi: Henry Boy del 3 |

| 2024-03-02 | Strategi: Henry Boy del 2 |

| 2024-02-24 | Strategi: Henry Boy del 1 |

| 2024-02-10 | BT kanalen del 5 |

| 2024-02-03 | BT-kanalen del 4 |

| 2024-01-27 | BT-kanalen del 3 |

| 2024-01-20 | BT-kanalen del 2 |

| 2024-01-13 | BT-kanalen, en komplett strategi |