Läs även: BT-kanalen del 1

Läs även: BT-kanalen del 2

Läs även: BT-kanalen del 3

I tidigare delar har vi gått igenom reglerna för BT-kanalen och tagit upp lite tips och trix.

I denna del går vi igenom flera exempel. Varje sättupp är unik men följer ett mönster som ligger till grund för modellen.

Som vi konstaterat tidigare bör målet inte vara att hitta de mest perfekta sättupperna, utan att införskaffa sig erfarenhet så att man själv kan avgöra om en affär är värd att ta.

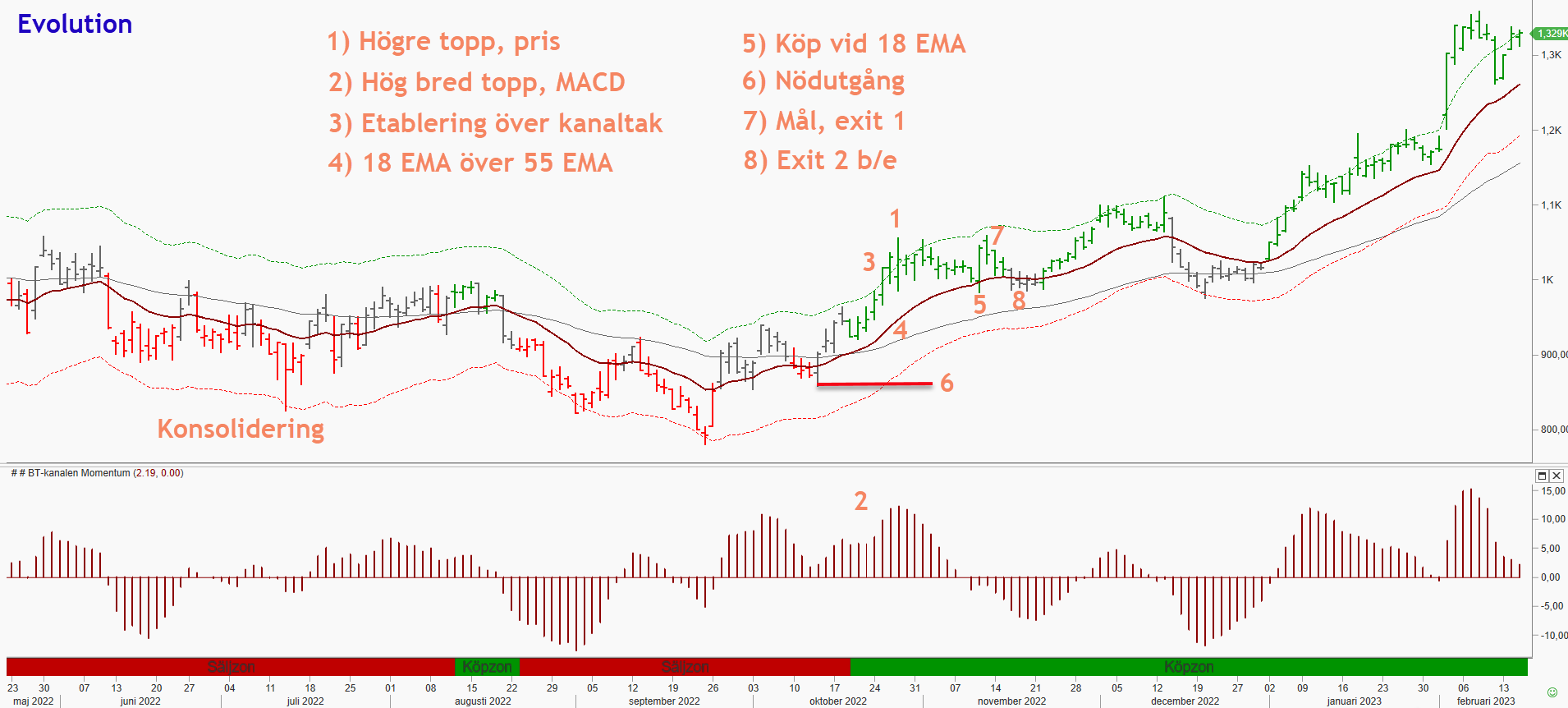

Evolution

Grafen ovan visar ett trendskifte i Evolution där priset går från säljzon till köpzon. Vid punkt 1 har vi en högre topp i priset efter ett rally. Kursen känns dyr då det är högstanoteringen för flera månader tillbaka.

Och kursen är dyr, överköpt, tajmingen för köp är inte den bästa.

Vid punkt 2 kan vi se en högre bred topp i MACD-histogrammet. Det säger oss att trenden har momentum, köparna är aggressiva som köper dyrt och högt. En dipp innebär att de får möjligheten att snitta ned sig.

Punkt 3 är också ett tecken på extrem styrka, noteringar över kanaltaket. Kursen har etablerat sig över taket, vilket bara inträffat 5-10 procent av tidigare noteringar. Något relativt unikt har alltså inträffat.

Uppgången är så kraftig att 18 EMA nu noteras över 55 EMA och de båda medelvärdena stiger. Den långsiktiga och kortsiktiga trenden är alltså positiv.

Från punkt 1-4 kan vi dra slutsatsen att trenden i Evolution är positiv, köparna är mycket aggressiva och de köper extremt dyrt på överköpta nivåer.

Om kursen skulle falla tillbaka närmar sig aktien mer normala nivåer och vi kan köpa till ett bättre pris. Det finns dock inga garantier att en rekyl inleds. En del trender vägrar att titta tillbaka och när det tillslut vänder kan det ske från en rörelse som saknar momentum, vilket vi inte vill köpa in i.

Vid punkt 5 tajmar vi köpet, vid 18 EMA, snittvärdet för de senaste 18 dagarna. En order placeras ut i förhand och justeras sedan upp varje kväll i takt med att medelvärdet avancerar.

Direkt när köpet går igenom placeras en nödutgång något under tidigare botten, vid punkt 6. En köporder kan placeras med en stopp som placeras automatiskt.

Vid entré går det också att lägga en automatisk order att ta hem vinst om första mål träffas, vid punkt 7, tidigare topp. Träffas första målet säljs halva positionen och nödutgången flyttas upp till break even.

Vid punkt 8 har kursen vänt ned från ett misslyckat försök att nå en högre topp, något negativt då köparna tappat kraft. Sjunker kursen så lågt att vår entrénivå träffs gör vi exit på break even med den andra delen.

Det var vad som inträffade i Evolution och denna gång gjordes exit just före en kraftigare våg upp. Ingen regel är perfekt!

Som vi påpekat tidigare kan nödutgången placeras något under rekylbottnen när tidigare topp återtestas, istället för break even.

Om vi gjort det i denna affär, hade vi inte blivit utstoppade i "onödan".

En sådan stopp kommer över en serie med affärer att minska antalet gröna affärer, men högst troligt öka lönsamheten. Det är ett steg att ta när man har lite erfarenhet och börjat göra modellen mer personlig.

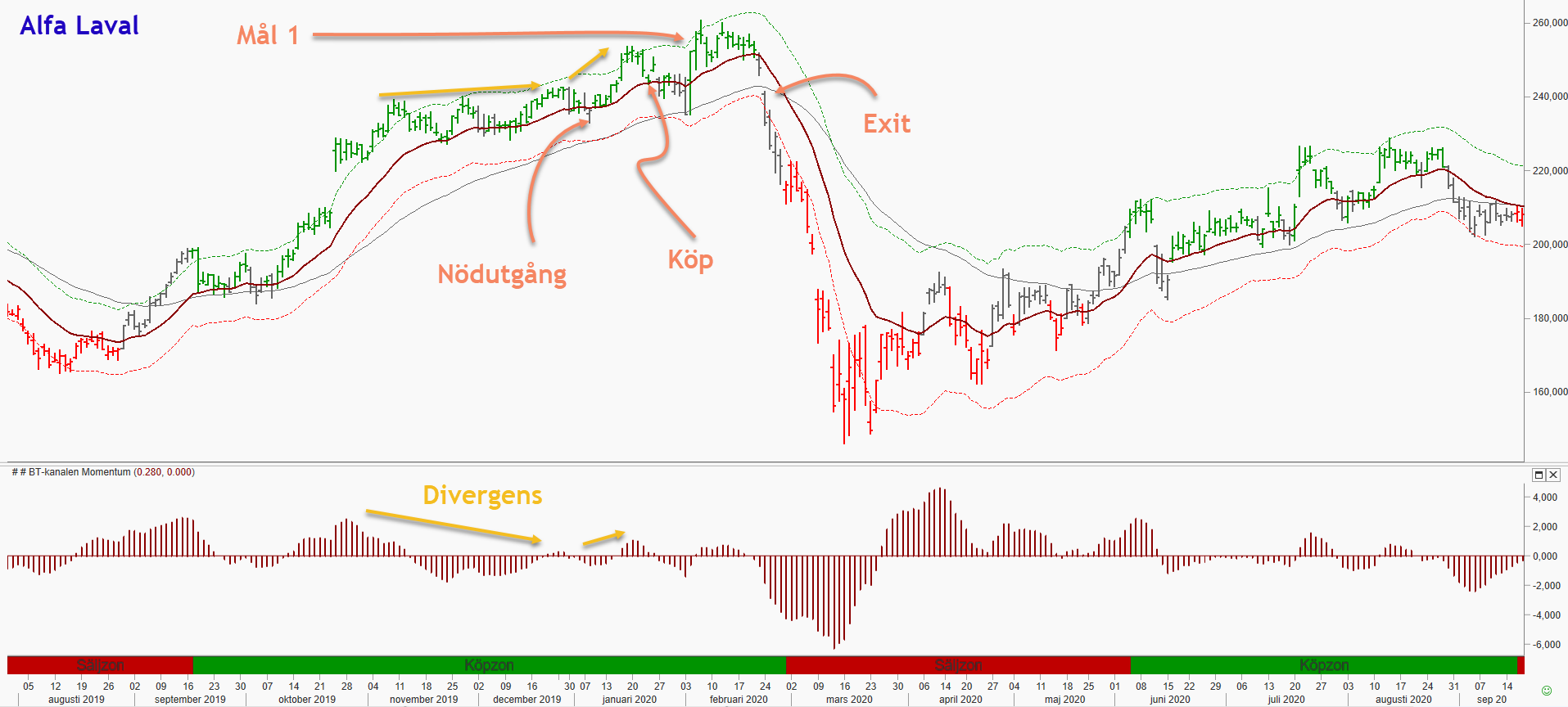

Alfa Laval

Nästa graf visar Alfa Laval som en längre tid noterats i köpzon och kursen har noterat högre toppar men i en svag trend.

En negativ divergens är markerad med gula pilar mellan MACD-histogrammet och priset. Även om priset når en högre topp, är efterföljande rekyl inte köpvärd. Vi saknar också en etablering över kanaltaket.

Sedan vänder priset (ändå) upp i en kraftigare rörelse än tidigare. Priset etablerar sig över kanaltaket i mitten av januari samtidigt som MACD-histogrammet stiger till en högre topp.

Köparna har hittat till Alfa Laval och vi kan förbereda oss på köp vid nästa rekyl ned.

Ett köp görs vid 18 EMA men dippen fortsätter en bit till. Vårt mål är inte att köpa exakt på rekylbottnen, eftersom det är omöjligt. Men ibland händer det att vi gör just det, dock pga. tur. Man skall alltså inte förvänta sig att rekylen är över bara för att 18 EMA testas.

Första mål träffas därefter och affären görs fri från risk. Vi kan aldrig bli helt fria från risken. Den risk vi har är att aktien öppnar ned med ett gap som omöjliggör exit på break even.

Det är vad som inträffade i detta exempel. För att affären skall sluta i en förlust måste dock gapet vara mycket stort, så stort att vinsten på första delen inte täcker förlusten. Det är sällan som ett gap orsakar en mycket större förlust än beräknat.

Dessa "hål" i grafen har en tendens att inträffa i samband med rapporter men vi låter aldrig dessa event påverka vår handel.

Vår erfarenhet är att de bästa sättupperna inträffar i samband med att ett bolags resultatrapport. Kanske för att kursen stigit kraftigt på positiva förväntningar och när välinformerade aktörer köper, sedan rekylear tillbaka dagarna före eventet och när datan är ute bekräftas den positiva bilden och vi får en ny våg upp.

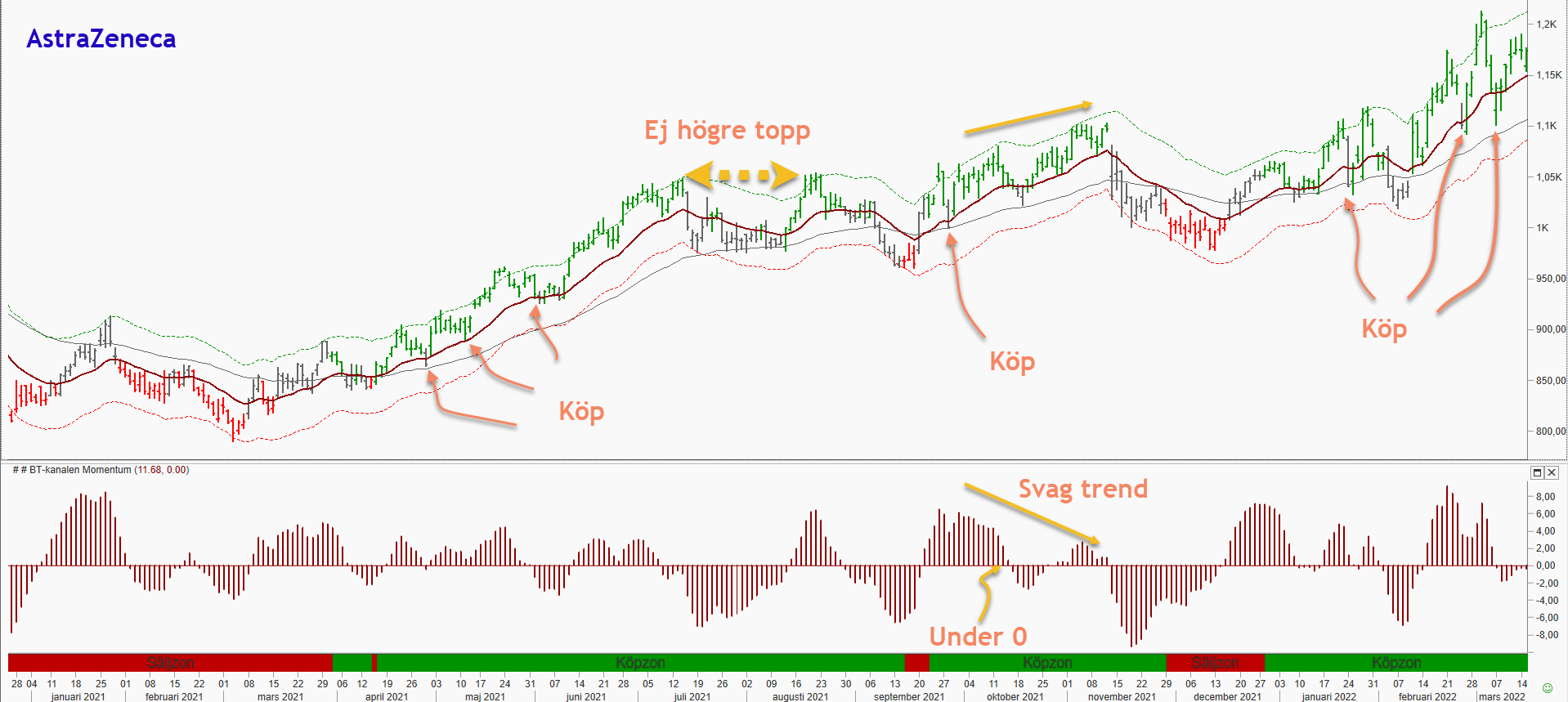

AstraZeneca

Längst till vänster i grafen över AstraZeneca har vi en serie med perfekta köpsättupper.

Entré kan göras vid 18 EMA med mycket bra risk/reward-kvoter. Tidigare bottnar ligger ovanligt tajt, bra skolboksexampel som inte inträffar så ofta i "verkliga livet".

Mitt i grafen har vi också en trevlig sättupp med ett högt MACD-histogram och etablering över kanaltaket. Men vi saknar en högre topp. Medan vi kan tulla lite på övriga regler, kan vi inte göra det när vi analyserar tidigare toppar och bottnar. Att köpa rekyler i en tradingrange kommer inte att fungera lika bra.

En högre topp är vår första regel. Vi måste ha en rörelse upp innan vi blir intresserade.

Någon månad därefter följer ett tredje försök att nå en högre topp. Köparna lyckas ta kursen över kanaltaket och tidigare toppar. Önskvärt hade dock varit att toppen var lite högre och etableringen över taket längre, men det blir aldrig perfekt.

MACD-histogrammet var med upp till en ny hög, bred massiv topp. Samtidigt hade vi ett misslyckat försök att bryta ned under augustibottnen varifrån kursen rusade till en högre topp.

Exakt vid 18 EMA, efter köpet, vände kursen upp och vi fick en högre högsta. Vinst kunde säkras och en släpande exit appliceras på resterande del.

Sedan tappar trenden momentum. Köparna orkar inte ta kursen över kanaltaket samtidigt går MACD-histogrammet under noll.

När en rekyl ned inleds med en negativ divergens mellan MACD-histogrammet och priset, är dippen inte köpvärd. Det är en "no-go" signal då trenden är svag.

Det är dock inte en signal för exit. Momentumdivergenser är inte en bra exitstrategi eftersom en svag trend har en tendens att återtar tidigare styrka.

En släpande exit med 20-perioderslägsta gör ett bättre jobb med att rida trenden.

Tidigare artiklar på Börstjänaren:

Tidigare artiklar på Börstjänaren:| 2024-04-17 | Hantera portföljrisken |

| 2024-03-09 | Strategi: Henry Boy del 3 |

| 2024-03-02 | Strategi: Henry Boy del 2 |

| 2024-02-24 | Strategi: Henry Boy del 1 |

| 2024-02-10 | BT kanalen del 5 |

| 2024-02-03 | BT-kanalen del 4 |

| 2024-01-27 | BT-kanalen del 3 |

| 2024-01-20 | BT-kanalen del 2 |

| 2024-01-13 | BT-kanalen, en komplett strategi |