BT-kanalen

År 2007, ett år efter att Börstjänaren slog upp portarna, publicerade vi den trendföljande strategin BT-kanalen.

Efter 15 år är reglerna oförändrade och vi har inte några planer på att justera för en bättre version. Ofta är det inte strategin som avgör om man lyckas skapa avkastning eller inte.

Att bemästra sig själv är ett mycket större hinder. De känslor som är involverade vi börshandel har lätt att ta över; i stridens hetta lämnar man sunt förnuft och sin plan.

Därför är det viktigt att ha fasta regler för varje steg, vilket BT-kanalen har, en komplett strategi.

Sedan kan man bedömma sig själv utifrån hur man lyckats att följa reglerna. En förlust innebär inte att man gör något fel. Har man följt reglerna och det ändå slutar på minus, kan man klappa sig på bröstet och vara nöjd om man följt reglerna.

Det är lätt gjort efter en vinst. Men att bemästra sig själv innebär också att acceptera förluster och inte försöka undvika dem. För då tar man ofta ett väl fungerande system och förstör det.

Handel med BT-kanalen innebär att man följer trender både upp och ned. Det kan alltså gå bra även om aktiemarknaden faller, med blankningar.

Vi har handlat med BT-kanalen långt över 15 år. Det innebär att vi har en stor databas på historiska affärer. Det började med en tradingbok i A2-format där varje sida bestod av fyra A4-ark med en affär på varje.

Sedan övergick det till en elektronisk variant. Genom att spara och studera tidigare affärer kan man bilda sig en uppfattning för hur det bör se ut när det går bra.

BT-kanalen har en subjektiv bedömning när det gäller att välja ut vilken sättupp man skall ta. Efter en genomgång av 100 aktier finner man flera kandidater, erfarenheten hjälper då till att välja det bästa.

Och ofta är det inte det som ser bäst ut enligt alla regler som går bäst.

Ju mer erfarenhet man får desto högre blir träffsäkerheten. Eftersom det är en rekylhandelsmodell, kan man räkna med att ha över 50 procent rätt. Man går med trenden.

På våra tusentals affärer har vi 70 procent gröna.

Vissa år kan vara lägre och andra högre, det har pendlat mellan 60-90 procent. Det är dock inte bara erfarenheten som står för den höga träffsäkerheten; genom att använda två mål, ett tajt, och sedan snabbt flytta upp exitnivån, skapar vi en modell med hög träffsäkerhet.

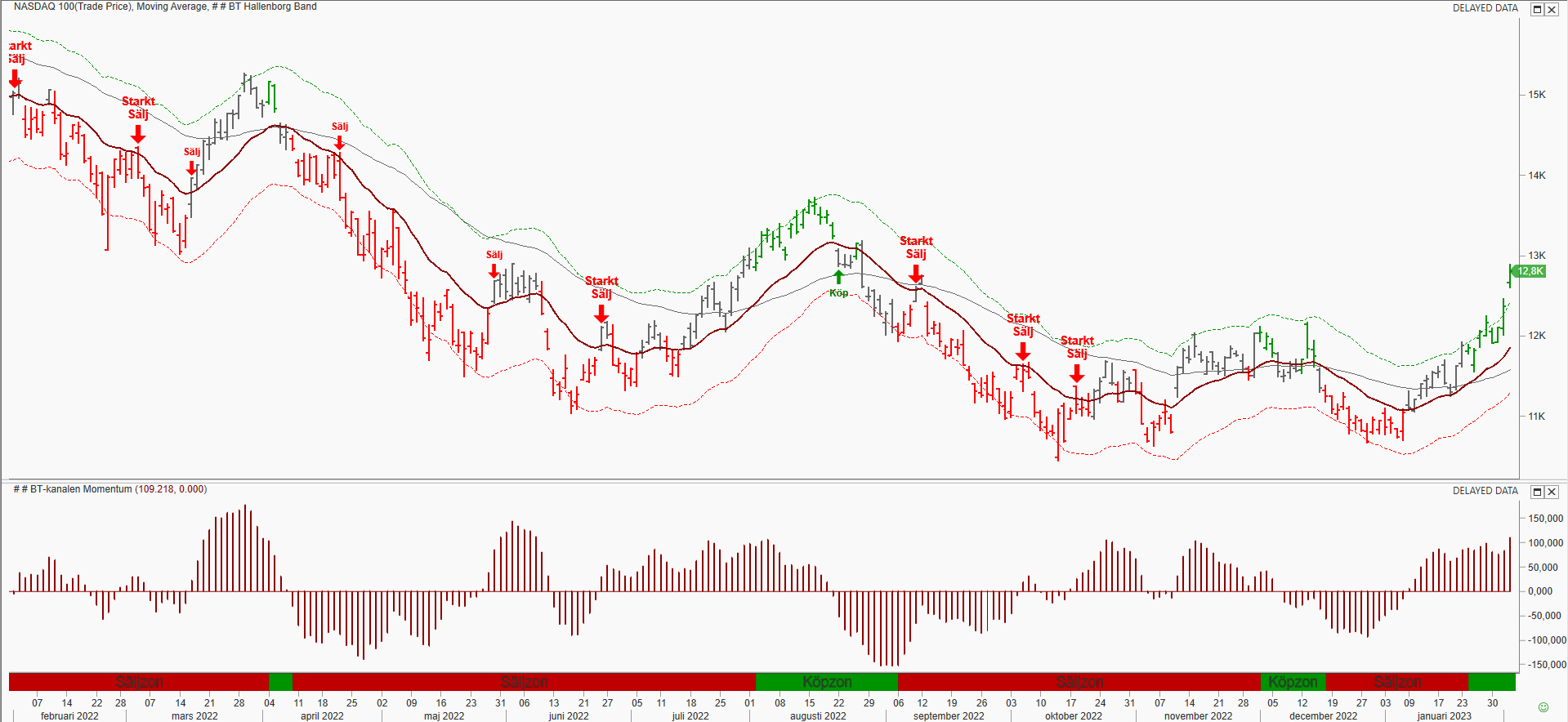

Indikatorer

BT-kanalen består av en momentumindikator som mäter styrkan i trenden, två medelvärden som markerar ut trenden och en kanal för att avgöra när priset når extrema nivåer.

Vi vill gärna köpa första rekylen efter extrema nivåer.

-18 EMA exponentiellt medelvärde

-55 EMA exponentiellt medelvärde

-MACD-histogram (12,26,9)

-Trendkanal, envelops, Keltner

När det korta medelvärdet, 18 EMA, skär upp över det längre, 55 EMA, noteras priset i köpzon. Om det korta värdet noteras under det längre befinner sig kursen således i säljzon.

MACD-histogrammet bör följa med i trendens riktning och noterad en ny högre topp med priset, eller botten vid negativ trend.

Noteringar utanför trendkanalen bekräftar trenden som extremt stark, väl värd att följa. Entré kan sedan göras på en rekyl mot det korta medelvärdet som är entrénivån med trenden.

I början av en rörelse, vid första rekylen efter ett medelvärdeskors, kan man vara något aggressiv och ta position före en träff, eftersom de första rekylerna i en starkt stigande trend tenderar att vara svaga. Ju längre trenden pågått och ju tydligare den är, desto mindre aggressiv bör man vara.

MACD-histogram

Med ett MACD-histogram mäter man accelerationshastigheten i trenden. En trend är bara värd att följa så länge som den accelererar dvs. om uppgången till den senaste toppen var kraftigare än till tidigare topp eller om nedgången till den senaste bottnen gick snabbare än till tidigare botten.

En ny högre topp i priset måste således bekräftas av en hög och bred topp i MACD-histogrammet, en lägre botten bör ha en låg bred botten i MACD-histogrammet.

Det skulle då visa att skillnaden mellan två medelvärden på priset ökat i förhållande till tidigare noteringar dvs. en trend som accelererar.

Regler

Reglerna för entré är tydliga för att undvika tveksamheter. Vid varje given situation vet man vad som gäller.

Köpsignal

1. Ny högre topp i priset

2. Noteringar över det övre bandet i trendkanalen

3. 18 EMA noteras över 55 EMA (köpzon)

4. Hög och bred topp i MACD-histogrammet

5. Köp om kursen faller ned till 18 EMA

Säljsignal

1. Ny lägre botten i priset

2. Noteringar under det lägre bandet i trendkanalen

3. 18 EMA noteras under 55 EMA (säljzon)

4. Låg och bred botten i MACD-histogrammet

5. Sälj blankt om kursen rekylerar upp till 18 EMA

Det innebär således att man följer en marknad som trendar utan någon garanti att ta sig in i position. Endast om en rekyl inleds fullbordas vår sättupp.

I takt med att priset stiger utan entré, är det lätt att få känslan att man missar ett rally. Men utan en träff av 18 EMA har vi inte haft vår affär och vi har inte missat något.

Vill man ha garanterad entré är det utbrottshandel man får jobba med.

Ofta följer man 5-6 marknader samtidigt och bara ett par fullbordar sättuppen.

En rekyl kommer alltid, förr eller senare, men för att vi skall köpa måste den ske från en momentumtopp. En rekyl ned kan inledes i en trend som tappat momentum, dessa vill vi inte köpa.

Exit

Nödutgången för en köpt position placeras något under tidigare botten eller över den senaste toppen vid blankning. Första mål för en köpt position vid den topp varifrån rekylen ned inleddes.

Träffas målet görs exit på halva positionen och nödutgången flyttas upp till break even.

Målet för en blankning är i första hand ett återtest av tidigare botten där vinst kan säkras samtidigt som nödutgången flyttas ned till break even.

Som släpande nödutgång för en köpt position kan man använda 20-perioderslägsta dvs. sälj först när kursen faller till en ny lägsta för de senaste 20 dagarna, för en blankad position går det bra med 20-periodershögsta.

Exempel

Graferna inunder visar att par exempel på hur det kan se ut med en automatiserad add on till Metastock.

Men det egna ögat gör ett bättre jobb än vår kod att plocka ut intressanta sättupper. Vi använder inte BT-kanalen som en systematisk modell där man tar alla sättupper.

I nästa del kommer vi att gå igenom ett flertal sättupper steg för steg och förmedla tips och tricks från över 15 års handel med BT-kanalen.

Läs även: BT kanalen del 2

Tidigare artiklar på Börstjänaren:

Tidigare artiklar på Börstjänaren:| 2024-04-17 | Hantera portföljrisken |

| 2024-03-09 | Strategi: Henry Boy del 3 |

| 2024-03-02 | Strategi: Henry Boy del 2 |

| 2024-02-24 | Strategi: Henry Boy del 1 |

| 2024-02-10 | BT kanalen del 5 |

| 2024-02-03 | BT-kanalen del 4 |

| 2024-01-27 | BT-kanalen del 3 |

| 2024-01-20 | BT-kanalen del 2 |

| 2024-01-13 | BT-kanalen, en komplett strategi |