Läs även: BT-kanalen del 1

Läs även: BT-kanalen del 2

BT-kanalen Expert Advisor

Till chartprogrammet Metastock har vi utvecklat en add on med BT-kanalen.

Den färgglada grafen ovan visar köp- och säljzon samt när vi har en sättupp för köp eller blankning.

Koden ger automatiska signaler med exakta nivåer för entré och exit. Det finns också en funktion där man kan söka efter vår sättupp bland tusentals aktier, råvaror, index och valutor.

Med varje sättupp presenteras också en automatiserad analys i textform (exempel här). Denna analys går att ta del av även de dagar när vi inte har någon sättupp, som ett hjälpmedel.

Vår "advisor" är dock bara en rådgivare. Vi kan ta dessa signaler och sedan köra sättupperna genom vårt egna filter baserat på erfarenhet och då välja ut de med bäst förutsättningar.

Metastock eller vår add on är dock inte nödvändig för att handla med BT-kanalen. I dag finns det kanaler och MACD-histogram i de flesta plattformar.

Det finns dock en anledning till att man väljer att investera i ett program som Metastock och betala för data (som kan vara gratis från mäklaren) och det är att dessa plattformar ligger steget före i utvecklingen.

BT-kanalen släpande exit

När vi är inne i en stark trend måste vi också veta när det är dags att göra exit. Det görs inte när vi är nöjda och glada. Risken är då att man blir mindre glad om kursen fortsätter resan upp med explosiva rörelser.

För att rida trenden använder vi oss av en släpande exit som appliceras i samma moment som när nödutgången flyttas till break even och halva vinsten säkras.

Första delen blir man dock inte rik på!

Det är de få affärer när vi lyckas rida en trend med den andra delen som står för en större del av vinsten.

De flesta affärer kommer att vara små förluster och små vinster som tar ut varandra. Men efter en serie med avslut har man tillslut "turen" att bli sittandes på en position med raketbränsle och då vill vi hålla oss kvar så länge som det är möjligt.

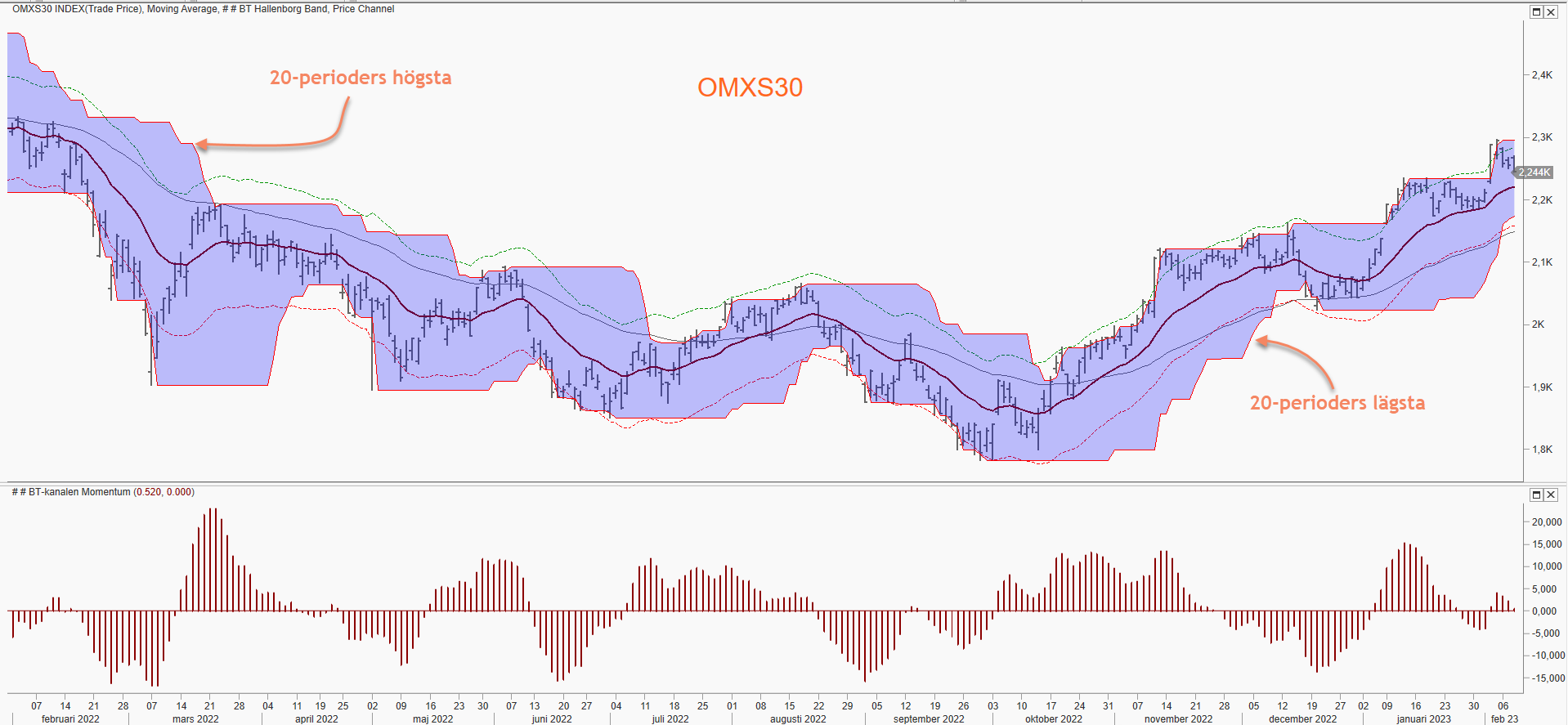

Med en 20-perioderslägsta har vi en släpande exit för köpta. En 20-perioderslägsta visar exit för blankning, se golvet i kanalen i grafen ovan, eller taket för blankningar.

Det är så enkelt som att klicka på exit, eller placera en stopp order, vid lägstanoteringen de senaste 20 dagarna. Träffas den är det över. Och som vanligt finns det inget som är perfekt, även med denna stopp kommer man ibland att göra exit för tidigt.

I vår add on till Metastock har vi en volatilitetsbaserad exit som kan användas till BT-kanalen. Denna exitmodell stiger lite snabbare än 20-periodeslägsta om volatiliteten ökar snabbt, men saktar ned när trenden tappar momentum.

BT-kanalen mål och nödutgång

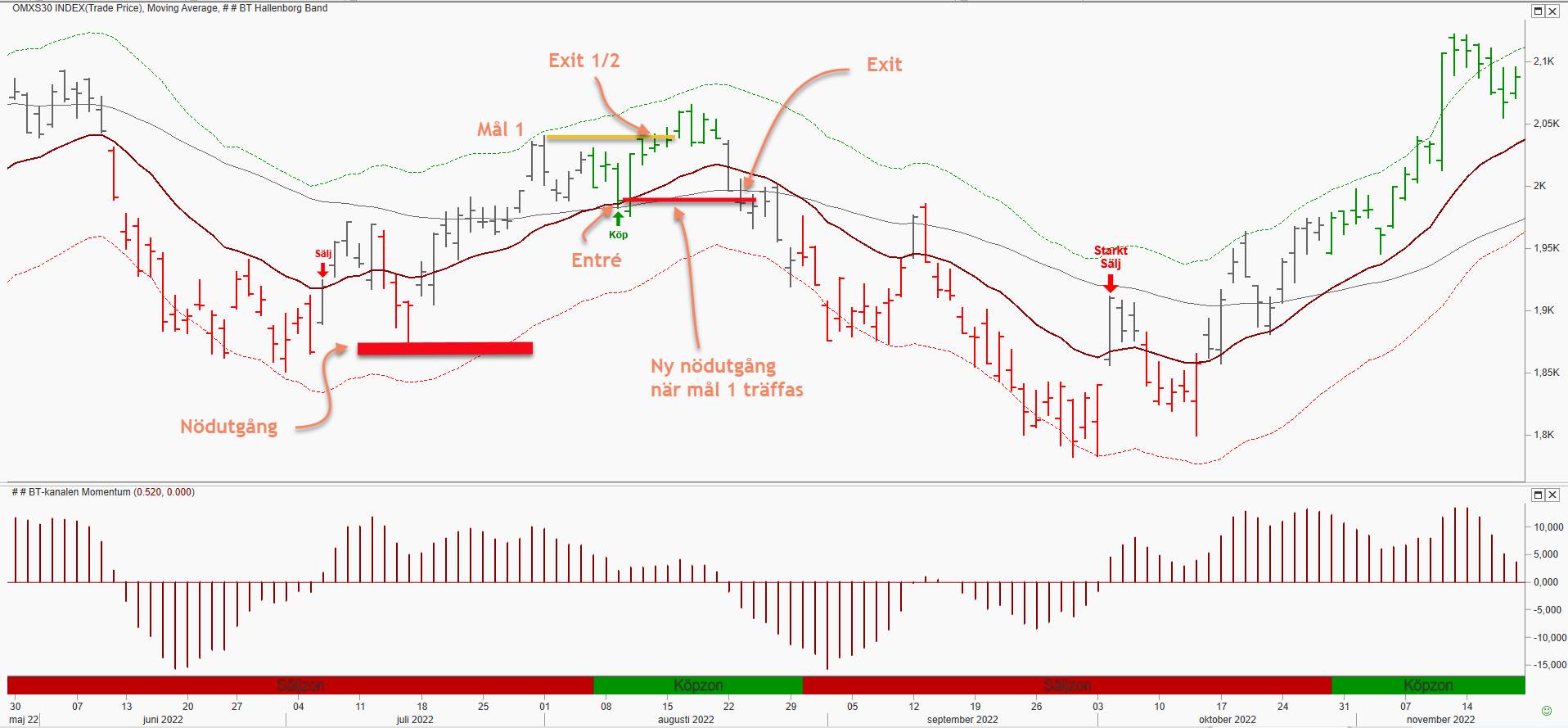

Köpsättuppen i grafen ovan visade sig vara lite för tidigt. Det fanns en våg ned kvar innan säljarna tillslut gav upp.

Med våra regler kan vi dock komma ut med vinst även om trenden inte fortsätter.

När vi hade en högre topp och 18 EMA skar upp över 55 EMA gick priset upp i köpzon. De grå stablarna visade att den fallande trenden inte längre var stark; 18 EMA steg med 55 EMA föll.

Efter medelvärdeskorset föll kursen ned till 18 EMA där ett köp kunde göras. Nödutgången placerades något under tidigare botten.

Första mål var ett återtest av tidigare topp.

En uppgång följde och halva positionen kunde säljas med en vinst. Samtidigt som vinsthemtagningen görs flyttas exit upp till break even. Köparna misslyckades med att ta kursen in i en ny trend och exitnivån träffades.

En del gav alltså vinst och den andra på break even.

Notera att vi tummade lite på reglerna i denna sättupp!

Skolboksexempel bör kanske vara de bästa tänkbara men i verkligheten är det sällan som allt radar upp sig exakt så som vi hade tänkt. Det som saknades var en etablering över taket i trendkanalen före rekylen ned.

Att vi ändå var intresserade beror på att det var första dippen efter ett medelvärdeskors samt att vid en analys av toppar och bottnar hade vi ett misslyckat försök att nå en lägre lägsta som följdes av en högre högsta.

Första rekylen vid ett trendskifte brukar bli svag. Därför kan man vara lite extra aggressiv vid dessa lägen. Vi har även jobbat med 13 EMA som entrénivå vid första sättuppen efter ett medelvärdeskors.

Flera av våra kvantitativa modeller för utbrottshandel har en träffsäkerhet under 20 procent. Det innebär stora vinster och en drös med små förluster. Varje försök att öka träffsäkerheten har en tendens att minska lönsamheten i dessa modeller.

BT-kanalen återtest

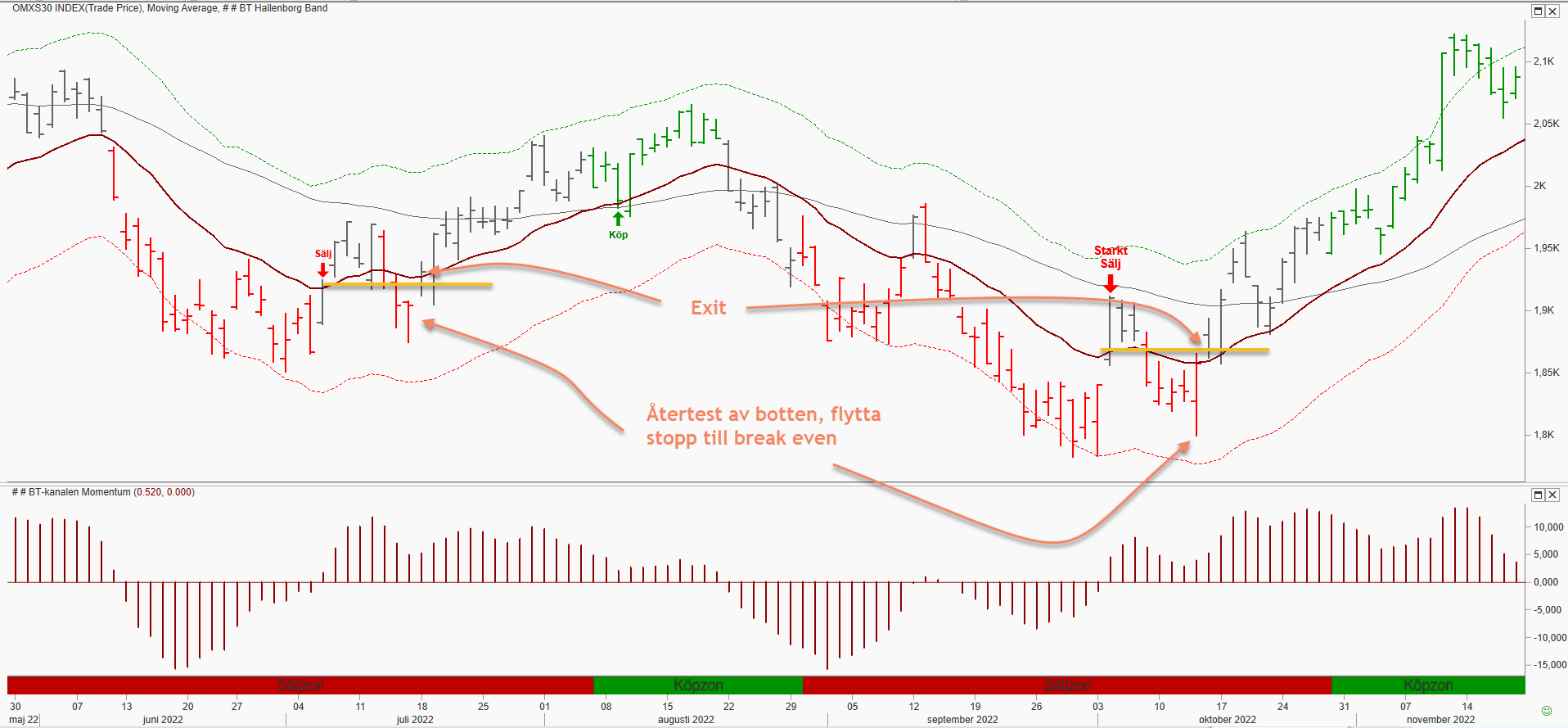

I nästa graf går vi igenom säljsättupperna som likt köpsättuppen i mitten inte gav någon större utdelning.

Som vi gått igenom är en av reglerna att säkra vinst vid tidigare botten. Men ibland återtestas lågpunkten utan att vår nivå träffas, det är när vi flyttar ned nödutgången på hela positionen till break even. (Omvänt i en stigande trend)

För att göra detta vill vi dock se en klar och tydlig rekyltopp varifrån priset vänder ned. Vi behöver en tydlig dipp ned under 18 EMA och mot tidigare botten.

Vänder kursen upp efter ett misslyckat försök att nå tidigare botten, är det mycket positivt om rekyltoppen passeras. Vi har ju då en lägre topp och ny naturlig nödutgång.

För att hålla träffsäkerheten hög, flyttas nödutgången ned till till break even. Men en alternativ nivå är något över tidigare rekyltopp.

Efter en serie med avslut är det dags att exprimentera lite och utvärdera. Sätt ett mål på 50 avslut eller kanske 100, ju fler desto bättre. Ta små positioner för att få erfarenhet.

Sedan kan dessa affärer utvärderas och man kan exprimentera med 13 EMA eller alternativa regler för exit.

Vår egna erfaranhet är att modellen blir mer lönsam om man inte säkrar vinst vid första mål. Men träffsäkerheten sjunker istället drastiskt.

Och för att få erfarenhet kan det krävas att man jobbar med en strategi som har en hög träffsäkerhet.

För att snabba upp inlärningsprocessen kan man jobba i en 5-minutersgraf i en aktivt handlad marknad, som S&P 500, och då känna av hur modellen fungerar i positiva och negativa trender samt konsolideringar. Allt går mycket snabbare i en intradaygraf.

BT-kanalen perfekt sättupp

Köpsättupen i grafen ovan, längst till vänster, är ett bra skolboksexempel där alla krav uppfylldes.

Vi ser en högre topp när priset noteras i köpzon. Köparna tog priset över kanaltaket där vi såg en etablering och MACD-histogrammet var med upp till en bred hög topp. Det korta medelvärdet låg över det längre; bättre än så här blir det inte!

Vår automatisering signalerade dessutom om en stark sättupp.

Men det resulterade i en förlust då trenden skiftade utan att ens återtesta tidigare topp där affären kunde ha säkrats från risk.

Efterföljande blankning, första rekylen upp efter medelvärdeskorset, är också perfekt. Den gången gick det bättre.

Vi kan omöjligen på förhand lista ut vilka sättupper som kommer att fungera eller inte. Lägger vi in för många regler för att undvika förluster förstör man en fungerande modell.

Man gör bäst i att acceptera förluster och med BT-kanalen kan vi hålla dem få. De stora vinsterna är också få, det krävs många försök.

En undersökning av en mäklares kunder visade att de depåer som höll sig på plus över en längre period, hade just några få stora vinster. Det typiska mönstret för de som ruinerade kontot var en lång period med framgångsrisk handel men bara några få stora förluster som satte stopp för fortsatt handel då kapitalet tog slut.

Det visar på vikten av att använda stop loss. Många gånger sliter vi vårt hår när marknaden vänder i rätt riktning just efter att man blivit utstoppad. Men det är trading, det handlar om psykologi snarare än att försöka hitta en perfekt modell där man inte blir utstoppad i onödan.

Tidigare artiklar på Börstjänaren:

Tidigare artiklar på Börstjänaren:| 2024-04-17 | Hantera portföljrisken |

| 2024-03-09 | Strategi: Henry Boy del 3 |

| 2024-03-02 | Strategi: Henry Boy del 2 |

| 2024-02-24 | Strategi: Henry Boy del 1 |

| 2024-02-10 | BT kanalen del 5 |

| 2024-02-03 | BT-kanalen del 4 |

| 2024-01-27 | BT-kanalen del 3 |

| 2024-01-20 | BT-kanalen del 2 |

| 2024-01-13 | BT-kanalen, en komplett strategi |