Hallå gott folk! Den händelserika börshösten – och kanske det faktum att vi efter alla år äntligen börjat lägga upp våra webinarier, "Trejdingklubben online", på Youtube – har gjort att nya börsintresserade användare börjat dyka upp på Börstjänaren i en strid ström!

Då det kan vara nog så svårt att orientera sig på vår brokiga hemsida – ibland blir man själv förvånad över vad man hittar och inte hittar – kan det ju vara på sin plats att förklara lite mera ingående för nytillkomna vad det är vi sysslar med och hur vi resonerar.

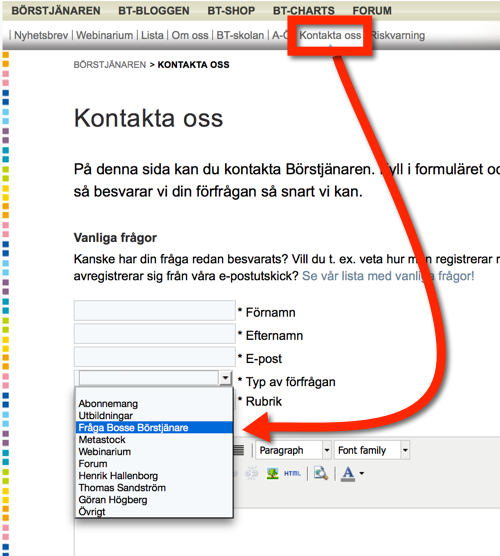

Därför väcker vi nu liv i vår frågelåda "Fråga Bosse Börstjänare" som du kan hitta under "Kontakta oss" i menyraden.

Javäl, vi hoppas alla undrande skall hitta hit och att alla undringar skall kunna få ett någorlunda glasklart eller vettigt svar. Alla typer av frågor och funderingar med anknytning till börshandel eller vår webbplats eller våra tjänster är välkomna.

Och särskilt nybörjarfrågor kan väl tilläggas.

Efter denna lilla utvikning kommer vi så in på dagens första läsarfråga.

•••

Hej Bosse!

Jag har en fråga gällande val av instrument vid handel av framförallt råvaror.

När ni skriver om köp /sälj av exempelvis sojabönor, vilket instrument rekommenderar ni då att man väljer?

Jag är relativt ny på trading och har ett isk konto på avanza. Är det minifutures som gäller? Tror inte dessa finns för samtliga råvaror.

Mvh Kim

•••

Hej Kim!

Tack för din fråga, den första i vår nysatsning, som kom bara någon timme efter att vi slagit upp portarna! Därför är du extra välkommen – för hur kul är det att ha en frågespalt utan några frågor?

Du undrar över val av instrument vid råvaruhandel och anger att du är relativt ny på trading. Jag skall dock börja i andra änden och svara på vad en erfaren handlare sannolikt väljer för instrument.

Alla känner kanske inte till hur råvaruhandeln går till på t.ex. Chicagobörsen; det är ju inte så att bönderna släpar dit sina säckar med sojabönor, som hugade spekulanter står och klämmer på.

Istället är det så att köpare och säljare ingår ett avtal och kommer överens om ett bestämt pris och en bestämd leveranstid. Man köper på termin (=bestämd tid eller tidsperiod; eng future). Båda parter är bundna av detta kontrakt.

Teminshandeln är en uppfinning från det gamla Babylon, som i "modern" tid (1700-talet) först togs i bruk i organiserad form på risbörsen i japanska Osaka. Numer är kontrakten standardiserade och kan överlåtas fritt av båda parter, vilket gör handeln smidig, då kontrakten i sig är som handelsvaror.

Alla derivatinstrument på råvaror bygger på terminskontraktet – du kommer helt enkelt inte närmare sojabönan än så! Och därför är även terminskontraktet det billigaste och bästa sättet att handla råvaror på. Men det finns nackdelar med terminer, som derivatinstrumenten försöker råda bot på.

Största nackdelen är storleken på kontrakten: sojabönor handlas i kontrakt om 5000 bushels. Igår föll till exempel novemberkontraktet från 887 till 865 cent per bushel. 22 punkter – och varje punkt är värd 50 USD ($12.50/tick). Det betyder att gårdagens rörelse innebar $1100 upp eller ner, beroende på vilken sida av kontraktet man sitter på. Nu var det ju en ganska stor rörelse, men absolut inte extrem: för ett par månadar sedan föll sojabönan 73 punkter på en dag, alltså alltså ett tapp på drygt $3.500 för det minsta möjliga innehavet, dvs ett terminskontrakt.

Liksom sojabönor och andra mjuka råvaror har även terminskontraktet ett bäst före-datum; de löper ut och måste förnyas, vilket sker med så kallad "rullning" över till nästa kontraktsmånad. (Om du närmar dig utgångsdatumet kommer du att bli uppringd av din mäklare, som med andan i halsen förklarar att du måste sälja innan leverans; innan någon kommer dragandes med 5000 säckar med sojabönor och ställer utanför din dörr. Det är dock i praktiken ingen större fara, då din mäklare kommer att sälja åt dig om du inte gör det själv – mot en extra avgift förstås.

Queensland Government Standard Imperial Bushel.

En bushel motsvarar ca 36 l och en bushel sojabönor väger 25,40 kg.

Nu till svaret på din fråga:

En expert skulle definitivt välja att handla i terminskontraktet. Vi har faktiskt en terminsmäklare som sponsor på Börstjänaren och vi handlar själva med terminer direkt på Chicagobörsen – men det är förstås ingenting som jag kan rekommendera till en mindre erfaren börsoperatör. Dels på grund av att kontraktsstorleken gör många råvaror omöjliga att handla för mindre investerare och dels på grund av att den stora hävstången och de låga säkerhetskraven gör att man behöver ha gedigen erfarenhet av börshandel för att klara av att hantera riskerna. Bortsett från detta är terminskontraktet det överlägset mest kostnadseffektiva sättet att bedriva råvaruhandel på. Teminsmarknaden är den riktiga marknaden där proffsen handlar och dom handlar där av en anledning.

Du föreslår minifuture, som kan handlas i mindre kvantiteter och dessutom har fördelen att du kan handla dem hos din vanliga nätmäklare och på ett investeringssparkonto för låg skatt och enkel deklaration.

Ett annat alternativ, och ett alternativ som är mera likt terminer, är CFD. Man kan väl säga att företrädarna för certifikat och CFD tvistar om vilket som är bäst.

Även CFD:er kan handlas i mindre kvantiteter. En fördel med CFD gentemot minifuture/certifikat är spreaden är avsevärt mindre. Och dessutom är den möjliga hävstångseffekten vid CFD-handel avsevärt högre – om detta är en fördel för mindre erfarna "trejdare", kan förstås diskuteras.

En annan fördel med CFD:er är det stor a utbudet av marknader. (Som du nämner är det lite klent med utbudet på råvarusidan när det gäller certifikat, även om SEB försöker hålla fanan högt.)

Som du märker har jag en viss förkärlek för CFD, och "som av en händelse" har vi även CFD-aktörer AvaTrade som sponsorer på vår sajt. (Jag är således inte helt opartisk i frågan, om man säger så.)

Men sammanfattningsvis kan man säga att det är glädjande att marknaden för råvaror öppnats upp påsenare år genom alla de nya instrumenten. Certifikaten har ett försprång gentemot övriga i och med att de finns hos den vanliga nätmäklaren, där den breda allmänheten redan är kunder.

CFD är ett vassare instrument men kräver samtidigt att du öppnar ett konto hos en CFD-aktör, vilket i och för sig numera för de flesta inte är ett så stor steg.

Apropå våra sponsorer och mindre erfarna handlare, så ger vi en nybörjarutbildning i börshandel under hösten (start om ca två veckor, som man kan gå kostnadfritt via vår sponsor AvaTrade genom att bli kund där. (Läs mer här!)

Kanske kan vara något att fundera på?

Ja, det var allt för idag! (Det var ju meningen att jag även skulle avhandla en teknisk fråga om MACD-histogrammet men det får bli nästa gång! Dags att så att säga "rulla kontraktet" – eller dra ner rullgardin – för denna gång.)

Simma lugnt på börshavet och håll koll på risken!

(Annars hjälper ingan böner, inte ens sojaböner!)

/Bosse Börstjänare

Fråga Bosse Börstjänare om allt mellan himmel och trejd!

Tidigare artiklar på Börstjänaren:

Tidigare artiklar på Börstjänaren:| 2018-11-03 | Fråga BT: psykologin i en trend |

| 2018-09-01 | Fråga BT: Förvirrad nybörjare |

| 2018-08-04 | Fråga BT: ATR? |

| 2018-07-14 | Fråga BT: teknisk analys vs trading |

| 2018-06-30 | Fråga BT: Hantera risken som Soros! |

| 2018-04-21 | Fråga BT: Blankning EVO? |

| 2018-04-14 | Varför ska blankare betala aktieutdelning? |

| 2018-02-24 | Fråga BT: Räknas utdelningsdagar? |

| 2018-01-20 | Fråga BT: knäcka koden! |

| 2017-12-27 | Fråga BT: handla med Bitcoin |

| 2017-12-16 | Gymnasiearbete Elliotts vågteori |

| 2017-11-25 | Fråga BT: BTs nya MetaStock Add-on |

| 2017-11-19 | Kaosformation i OMX30 - i stort och i smått? |

| 2017-11-04 | Hur väljer man förvaltare |

| 2017-09-10 | Vi slog i alla fall index – vi hade i alla fall tur med vädret |

| 2017-08-26 | Fråga BT: Metastock eller Esignal? |

| 2015-12-25 | Bosse får bassning ang. MACD |

| 2015-11-07 | Bosse snackar soja |

| 2013-10-26 | Portföljteori i praktiken |

| 2010-09-19 | Partianagram - valtips för villrådiga |